Die Wertpapieranalyse ist entscheidend für den langfristigen Erfolg an der Börse. Neben Aktien sind ETFs und aktive Fonds beliebte Anlageformen. Doch wie erkennt man, ob eine Aktie unterbewertet ist, welcher ETF eine gute Wahl ist oder ob ein aktiv gemanagter Fonds seinen Preis wert ist?

1. Grundlegende Ansätze der Wertpapieranalyse

Es gibt zwei Hauptmethoden zur Analyse von Wertpapieren:

Fundamentalanalyse (für Aktien & aktive Fonds)

Hierbei wird der innere Wert eines Unternehmens oder Fonds anhand finanzieller Kennzahlen bewertet.

- Unternehmenskennzahlen: Umsatz, Gewinn, Eigenkapitalquote, Verschuldung

- Bewertungskennzahlen: Kurs-Gewinn-Verhältnis (KGV), Kurs-Buchwert-Verhältnis (KBV), Dividendenrendite

- Branchen- und Marktanalyse: Wettbewerber, Regulierung, Wachstumspotenzial

- Makroökonomische Faktoren: Inflation, Zinsen, Konjunkturzyklen

➡ Datenquellen: Unternehmensberichte, Yahoo Finance, Marketscreener, Morningstar

Technische Analyse (für Aktien & ETFs)

Diese Methode nutzt Kursverläufe, um Trends zu erkennen.

- Chartmuster: Unterstützung, Widerstand, Trendlinien

- Indikatoren: Gleitende Durchschnitte, RSI, MACD

- Handelsvolumen: Signalisiert Marktinteresse

➡ Datenquellen: TradingView, Yahoo Finance, StockCharts

ETF- und Fondsanalyse

ETFs und Fonds werden anders analysiert als Einzelaktien:

- Kostenquote (TER): Niedrige Kosten sind entscheidend für den Erfolg.

- Performance im Vergleich zum Index: Schlägt ein Fonds seinen Benchmark?

- Diversifikation: Wie breit ist der ETF oder Fonds aufgestellt?

- Tracking Error (bei ETFs): Wie genau bildet der ETF den Index nach?

➡ Datenquellen: JustETF, Morningstar, Fondsweb

2. Praxisanleitung zur Aktienbewertung

Schritt 1: Geschäftsmodell & Branche verstehen

Analysiere das Unternehmen:

- Was genau macht es? (Produkte, Dienstleistungen)

- Hat es Wettbewerbsvorteile? (Patente, Marktstellung)

- Ist die Branche zukunftsfähig? (Trends, Innovationen)

Beispiel:

Angenommen, du möchtest in Apple (AAPL) investieren. Du analysierst:

- Marktführer bei Smartphones

- Starke Marke und hohe Kundenbindung

- Zukunftschancen durch KI und Services

➡ Datenquellen: Unternehmenswebsite, Branchenreports, Investor Relations

Schritt 2: Fundamentaldaten checken

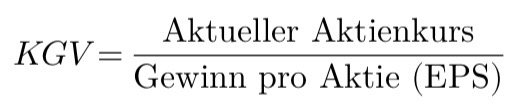

Kurs-Gewinn-Verhältnis (KGV)

Zeigt, wie teuer eine Aktie im Verhältnis zum Gewinn ist.

Formel:

Was sagt das KGV aus?

Das KGV gibt an, wie viele Jahre ein Unternehmen den aktuellen Gewinn erwirtschaften müsste, um den aktuellen Aktienkurs zu „verdienen“ – vorausgesetzt, der Gewinn bleibt konstant.

Niedriges KGV (< 10): Aktie könnte unterbewertet sein oder das Unternehmen hat geringe Wachstumsaussichten.

Hohes KGV (> 25–30): Markt erwartet starkes Wachstum, oder die Aktie ist überbewertet.

KGV ≈ Marktdurchschnitt (ca. 15–20): Faire Bewertung im Vergleich zum Gesamtmarkt.

Interpretation:

- Ein niedriges KGV kann auf eine günstige Aktie hinweisen – oder auf Probleme im Unternehmen.

- Ein hohes KGV bedeutet, dass Anleger bereit sind, einen höheren Preis für zukünftiges Wachstum zu zahlen.

Branchen unterscheiden sich:

- Tech-Wachstumsunternehmen haben oft hohe KGVs (30+).

- Etablierte Unternehmen wie Banken oder Industrie haben oft niedrigere KGVs (10–15).

Grenzen des KGV:

- Sondereffekte (z. B. einmalige Gewinne oder Verluste) können das KGV verzerren.

- Unternehmen ohne Gewinn (z. B. Startups) haben kein aussagekräftiges KGV.

- Zukünftiges Wachstum oder Risiken werden nicht berücksichtigt.

Daher sollte das KGV immer in Kombination mit anderen Kennzahlen betrachtet werden, z. B. dem Kurs-Buchwert-Verhältnis (KBV) oder der Eigenkapitalrendite.

Beispiel:

Apple hat ein KGV von 27, Microsoft liegt bei 35. Apple erscheint günstiger als Microsoft, aber teurer als Volkswagen (KGV 5).

➡ Datenquellen: Yahoo Finance, finanzen.net

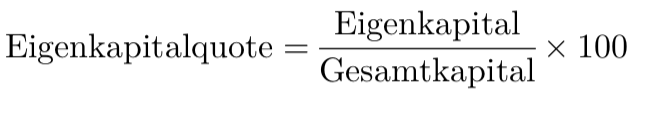

Eigenkapitalquote

Zeigt, wie viel Prozent eines Unternehmens mit Eigenkapital finanziert ist.

Formel:

Bedeutung der Eigenkapitalquote

Hohe Eigenkapitalquote (> 50 %):

- Unternehmen ist finanziell stabil und weniger abhängig von Fremdkapital (Schulden).

- Höhere Krisenfestigkeit, da weniger Zins- und Tilgungsverpflichtungen bestehen.

Mittlere Eigenkapitalquote (20–50 %):

- Solide Finanzierung mit einem gesunden Verhältnis von Eigen- und Fremdkapital.

Niedrige Eigenkapitalquote (< 20 %):

- Hohes Verschuldungsrisiko, steigende Zinskosten, möglicherweise geringere Kreditwürdigkeit.

- Kann riskant sein, besonders in Krisenzeiten oder bei steigenden Zinsen.

Relevanz nach Branche

- Kapitalintensive Branchen (z. B. Industrie, Energie, Infrastruktur) haben oft niedrigere Eigenkapitalquoten, weil sie viele Investitionen über Kredite finanzieren.

- Dienstleistungs- oder Software-Unternehmen haben oft höhere Eigenkapitalquoten, da sie weniger Kapital für Maschinen oder Gebäude benötigen.

Eine hohe Eigenkapitalquote bedeutet also mehr finanzielle Unabhängigkeit, während eine niedrige Quote auf höhere Verschuldung hindeutet – was positiv oder negativ sein kann, je nach Geschäftsmodell und Branche.

Beispiel:

Tesla hat eine Eigenkapitalquote von 40 %, BMW liegt bei 55 %.

➡ Datenquellen: Unternehmensberichte, Marketscreener

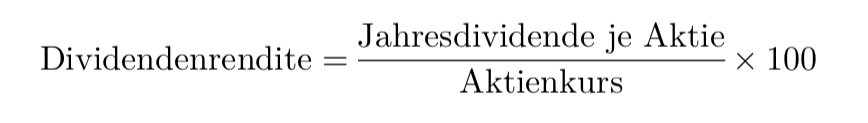

Dividendenrendite

Wichtig für Einkommensinvestoren.

Formel:

Bewertung:

< 1 %: Wachstumstitel

2 – 4 %: Solide Dividendenaktie

> 5 %: Risiko prüfen!

Beispiel:

Coca-Cola hat eine Dividendenrendite von 3,2 %, Amazon zahlt keine Dividende.

➡ Datenquellen: finanzen.net, Dividendenkalender

Datenquelle?

Es gibt viele Internetportale die Unternehmensdaten zur Verfügung stellen. Beispielsweise: https://www.google.com/finance

Abb.: Finanzdatenansicht eines Unternehmens bei Google Finance

3. Praxisanleitung zur ETF- und Fondsanalyse

Schritt 1: Index & Strategie verstehen

- ETFs: Welchen Index bildet der ETF ab?

- Aktive Fonds: Welche Strategie verfolgt der Fondsmanager?

Beispiel:

- MSCI World ETF: Weltweite Streuung, geringe Kosten

- ARK Innovation Fund: Fokus auf disruptive Technologien

➡ Datenquellen: JustETF, Fondsweb, Morningstar

Schritt 2: Kosten überprüfen

Die Total Expense Ratio (TER) ist entscheidend, da hohe Kosten die Rendite senken.

Bewertung:

- ETFs: < 0,3 % ist gut

- Aktive Fonds: > 1 % kann teuer sein

Beispiel:

- iShares MSCI World ETF: TER 0,2 % (günstig)

- DWS Deutschland Fonds: TER 1,5 % (teuer)

➡ Datenquellen: JustETF, Morningstar

Schritt 3: Performance prüfen

Vergleiche die Rendite mit der Benchmark.

Beispiel:

- MSCI World hat in den letzten 10 Jahren +9 % p.a. erzielt

- Ein aktiver Fonds sollte diesen Wert übertreffen, um die Gebühren zu rechtfertigen

➡ Datenquellen: Fondsweb, Morningstar

Schritt 4: Fondsmanager & Strategie prüfen

- Ist der Fondsmanager langfristig erfolgreich?

- Welche Titel hält der Fonds?

Beispiel:

Ein Technologie-Fonds hält typischerweise Apple, Microsoft und Nvidia.

➡ Datenquellen: Fondsweb, Morningstar

4. Häufige Fehler vermeiden

- Emotional investieren: Lass dich nicht von Hypes oder Panik leiten.

- Nur auf eine Kennzahl schauen: Eine niedrige KGV-Aktie kann trotzdem schlecht sein.

- Fehlende Diversifikation: Setze nicht alles auf eine Aktie oder Branche.

- Hohe Fondsgebühren ignorieren: Ein ETF ist oft günstiger und besser als ein aktiver Fonds.

5. Fazit – So triffst du bessere Investmententscheidungen

Die Analyse von Aktien, ETFs und Fonds erfordert eine fundierte Betrachtung der Zahlen.

➡ Empfohlene Tools:

- Yahoo Finance & finanzen.net (Fundamentaldaten)

- TradingView (Charts & Technische Analyse)

- JustETF & Morningstar (ETFs & Fonds)

- Unternehmensberichte (Investor Relations)

Starte mit einfachen ETFs, analysiere Aktien mit den beschriebenen Methoden und prüfe Fonds kritisch auf ihre Kosten. So kannst du langfristig fundierte Anlageentscheidungen treffen!

→ weiter mit: Die 200-Tage-Linie – Bedeutung und Anwendung im Wertpapierhandel