Die Börse ist der zentrale Marktplatz für den Handel mit Wertpapieren wie Aktien, Anleihen und Derivaten. Doch um an diesem Markt teilnehmen zu können, benötigt man ein Wertpapierdepot. Dieses dient als digitales Schließfach für Wertpapiere und ist eng mit einem Verrechnungskonto verknüpft. In diesem Artikel wird erklärt, wie die Börse funktioniert, welche Rolle das Depot spielt und was mit den Wertpapieren passiert, wenn ein Broker insolvent wird.

1. Die Börse – Handelsplatz für Wertpapiere

An der Börse treffen Käufer und Verkäufer aufeinander, um Wertpapiere zu handeln. Es gibt zwei Hauptarten von Börsen:

- Präsenzbörsen (z. B. die New York Stock Exchange), wo der Handel noch physisch stattfindet.

- Elektronische Börsen (z. B. Xetra oder Nasdaq), wo Kauf- und Verkaufsaufträge automatisch abgeglichen werden.

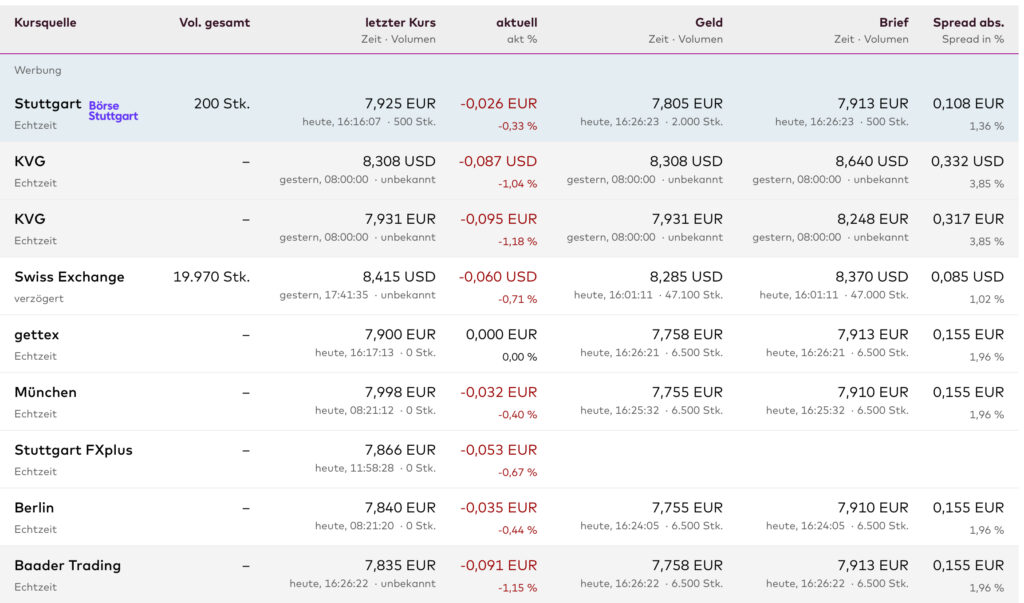

Verschiedene Börsenplätze mit unterschiedlichen Preisen

Es gibt mehrere Handelsplätze weltweit, an denen dasselbe Wertpapier zu verschiedenen Preisen gehandelt werden kann. Bekannte Börsen sind:

- Xetra (Deutschland) – Elektronischer Hauptmarkt für deutsche Aktien.

- Frankfurter Börse (Deutschland) – Präsenzhandel mit leicht abweichenden Kursen zu Xetra.

- Nasdaq (USA) – Wichtig für Technologieaktien.

- New York Stock Exchange (NYSE, USA) – Größte Börse der Welt nach Marktkapitalisierung.

- London Stock Exchange (UK) – Relevanter Handelsplatz für europäische Aktien.

Preisunterschiede entstehen durch unterschiedliche Angebot- und Nachfragesituationen, Handelszeiten und Liquidität. Broker wählen meist den günstigsten Handelsplatz oder bieten Kunden die Möglichkeit, einen Börsenplatz manuell auszuwählen.

2. Das Wertpapierdepot – digitale Aufbewahrung für Wertpapiere

Ein Depot ist eine Art digitales Konto, in dem Wertpapiere verwahrt werden. Es wird bei einer Bank oder einem Broker geführt und dient zur Abwicklung von Käufen und Verkäufen an der Börse.

Verknüpfung mit einem Verrechnungskonto

Zum Depot gehört ein Verrechnungskonto, das für den Kauf und Verkauf von Wertpapieren genutzt wird:

- Beim Kauf werden die Kosten für Wertpapiere vom Verrechnungskonto abgebucht.

- Beim Verkauf werden die Erlöse auf das Verrechnungskonto gutgeschrieben.

- Dividenden und Zinsen von Wertpapieren werden ebenfalls dort verbucht.

Viele Broker bieten ein integriertes Verrechnungskonto, während manche Banken ein separates Girokonto voraussetzen.

3. Wie funktioniert der Wertpapierhandel?

Anleger können Wertpapiere über ihr Depot kaufen und verkaufen. Dazu wird eine Order mit folgenden Angaben platziert:

- Wertpapierkennnummer (ISIN oder WKN)

- Stückzahl oder Volumen

- Börsenplatz

- Ordertyp (Market, Limit, Stop-Loss, etc.)

- Gültigkeitsdauer der Order

WKN (Wertpapierkennnummer) und ISIN (International Securities Identification Number) sind beides eindeutige Identifikationsnummern für Finanzinstrumente wie Aktien, Anleihen oder Fonds.

- WKN: Die WKN ist eine nationale Kennnummer, die in Deutschland verwendet wird, um Finanzinstrumente eindeutig zu identifizieren. Sie besteht aus sechs alphanumerischen Zeichen und ist vor allem im deutschen Sprachraum verbreitet.

- ISIN: Die ISIN ist eine internationale Kennnummer, die Finanzinstrumente weltweit eindeutig identifiziert. Sie besteht aus 12 Zeichen: Zwei Buchstaben für das Land, in dem das Wertpapier registriert ist, gefolgt von einer neunstelligen Nummer und einer Prüfziffer. Die ISIN wird international verwendet, um eine globale, eindeutige Identifikation zu gewährleisten.

WKN wird hauptsächlich in Deutschland verwendet, während ISIN international gültig ist. Beide Nummern dienen dem gleichen Zweck, nämlich der eindeutigen Identifikation eines Wertpapiers.

Gültigkeitsdauer einer Order

Man kann festlegen, wie lange eine Order aktiv bleibt:

- Tagesgültig: Die Order verfällt am Ende des Handelstags, falls sie nicht ausgeführt wird.

- Good Till Cancelled (GTC): Die Order bleibt aktiv, bis sie ausgeführt oder manuell storniert wird.

- Good Till Date (GTD): Die Order bleibt bis zu einem bestimmten Datum bestehen.

Wie lange dauert eine Orderausführung?

Die Ausführungszeit hängt von verschiedenen Faktoren ab:

- Market Orders werden in der Regel sofort ausgeführt, sofern genügend Liquidität vorhanden ist.

- Limit Orders können Minuten, Stunden oder sogar Tage dauern, bis der gewünschte Preis erreicht wird.

- Illiquide Wertpapiere mit wenigen Käufern und Verkäufern können langsamer gehandelt werden.

- Handelszeiten beeinflussen die Geschwindigkeit der Orderausführung – Orders außerhalb der Hauptzeiten werden oft erst am nächsten Handelstag bearbeitet.

- Technische Probleme beim Broker oder an der Börse können Verzögerungen verursachen.

Die Liquidität eines Wertpapiers beschreibt, wie einfach und schnell es an der Börse gekauft oder verkauft werden kann, ohne den Preis stark zu beeinflussen. Ein liquides Wertpapier wird häufig gehandelt, hat viele Marktteilnehmer und eine geringe Geld-Brief-Spanne.

Die Geld-Brief-Spanne (auch Spread genannt) ist die Differenz zwischen dem höchsten Preis, den ein Käufer bereit ist zu zahlen (Geldkurs), und dem niedrigsten Preis, zu dem ein Verkäufer bereit ist zu verkaufen (Briefkurs). Ein enger Spread deutet auf hohe Liquidität hin, da viele Käufer und Verkäufer nah beieinanderliegende Preise bieten. Ein weiter Spread hingegen zeigt geringere Liquidität, da die Preisvorstellungen der Marktteilnehmer weiter auseinanderliegen.

Die Liquidität eines Wertpapiers wird von mehreren Faktoren beeinflusst:

- Handelsvolumen: Je mehr das Wertpapier täglich gehandelt wird, desto liquider ist es.

- Markttiefe: Wenn viele Kauf- und Verkaufsorders auf unterschiedlichen Preisniveaus vorliegen, kann es leichter gehandelt werden.

- Anzahl der Marktteilnehmer: Mehr Händler, besonders Market Maker und institutionelle Investoren, erhöhen die Liquidität.

- Börsenlistung: Aktien großer Börsen wie der NYSE oder Xetra sind oft liquider als solche kleiner Handelsplätze.

- Bekanntheit und Nachfrage: Aktien großer Unternehmen sind in der Regel liquider als unbekannte Nebenwerte.

Zusammengefasst: Ein Wertpapier ist besonders liquide, wenn es viele Käufer und Verkäufer gibt, das Handelsvolumen hoch ist und der Spread klein bleibt. Umgekehrt bedeutet geringe Liquidität, dass es schwerer ist, das Wertpapier schnell und ohne größere Preisabweichungen zu handeln.

Abb.: Beispiel für Geld-Brief Spannen für ein Wertpapier an verschiedenen Handelsplätzen

4. Was passiert mit meinem Depot, wenn der Broker insolvent geht?

Ein häufige Sorge von Anlegern ist die Sicherheit ihrer Wertpapiere im Falle einer Insolvenz des Brokers. Wichtig zu wissen:

- Wertpapiere sind Sondervermögen: Aktien, ETFs und Anleihen, die im Depot gehalten werden, gehören dem Anleger und nicht dem Broker. Sie sind von der Insolvenz des Brokers nicht betroffen und können auf ein anderes Depot übertragen werden.

- Verrechnungskonto unterliegt Einlagensicherung: Geldbeträge auf dem Verrechnungskonto sind in der Regel bis zu 100.000 Euro durch die gesetzliche Einlagensicherung geschützt (je nach Land und Bank kann die Sicherung höher sein).

- Depotübertrag im Insolvenzfall: Falls der Broker zahlungsunfähig wird, kann es zu zeitlichen Verzögerungen beim Transfer der Wertpapiere auf ein neues Depot kommen, aber die Vermögenswerte bleiben erhalten.

Wichtig ist, dass man bei seriösen, regulierten Brokern investiert, um zusätzliche Risiken zu vermeiden.

Bulle und Bär

Der Bulle und der Bär symbolisieren die beiden wichtigsten Marktphasen:

1. Der Bulle (Bull Market):

Der Bulle steht für einen steigenden Markt. In einem sogenannten „Bull Market“ sind die Anleger optimistisch, die Kurse steigen, und es herrscht eine allgemeine Zuversicht. Der Begriff leitet sich von der Art ab, wie ein Bulle angreift: Er stößt mit seinen Hörnern nach oben, was den Aufwärtstrend symbolisiert.

2. Der Bär (Bear Market):

Der Bär repräsentiert einen fallenden Markt. In einem „Bear Market“ dominieren Pessimismus, die Kurse sinken, und viele Anleger ziehen sich zurück. Der Bär greift mit seinen Tatzen von oben nach unten an, was den Abwärtstrend darstellt.

Diese beiden Tiere verkörpern die ständige Dynamik zwischen Optimismus und Pessimismus an den Finanzmärkten.

Fazit

Die Börse ist ein zentraler Handelsplatz, an dem Wertpapiere nach dem Prinzip von Angebot und Nachfrage gehandelt werden. Um an diesem Handel teilzunehmen, benötigt man ein Depot, das mit einem Verrechnungskonto verknüpft ist. Dabei gibt es mehrere Börsenplätze mit unterschiedlichen Preisen, sodass es sich lohnen kann, den günstigsten Handelsplatz auszuwählen.

Wertpapiere im Depot sind Sondervermögen und auch im Insolvenzfall des Brokers sicher. Durch die richtige Wahl der Orderart und die Festlegung einer Gültigkeitsdauer kann man die eigenen Handelsstrategien effizient umsetzen. Wer sich mit den Mechanismen von Börse und Depot vertraut macht, kann die Chancen des Wertpapierhandels optimal nutzen.

Das Kapitel endet hier.

→ weiter mit „ZIELSETZUNG“